近年来,随着药物研发环境改善、药物评审加速、国家及行业政策不断出台、医药行业研发资金投入持续增长,国内医药企业对医药研发需求的逐步释放,创新药研发迎来持续快速发展,带动了临床前研究及其实验动物小鼠模型需求的增加,实验小鼠行业迎来飞速发展时期。

近日,主营实验动物小鼠研发、生产、销售及相关技术服务的集萃药康科创板首发过会,拟发行不超过 5000万股,募集资金8.2亿元,用于模式动物小鼠研发繁育一体化基地建设项目及真实世界动物模型研发及转化平台建设项目。

无独有偶,另一家实验小鼠巨头南模生物也选择在科创板上市,并于2021年12月28日成功登陆科创板。与此同时,同行百奥赛图选择在港股申请IPO,国内“卖老鼠”公司密集上市,反映了资本正在向创新药产业链上游布局,那么集萃药康又有何独到之处,可以获取资本市场的青睐?

承接南大生物研究院起家

集萃药康成立于2017年12月,与南京大学关系密切。

实际控制人高翔毕业于南京大学,1994年至1997年,先后在美国罗氏分子生物学研究所和美国杰克逊实验室(The Jackson Laboratory)进行博士后研究;1997年至 2000年任美国北卡罗来纳大学神经科学中心研究助理。2000年留学回国后,回南京大学担任教授,先后参与组建并运营南京大学模式动物研究所和生物研究院。

2018年,根据中央巡视组整改指导意见及教育部相关指示,南京大学对学校事业性平台进行巡视整改,相关整改会议文件提及要将南京大学事业性平台投资的企业进行关停或股权划转。

于是,当时刚成立不久的集萃药康承接了生物研究院的人员、设备资产、客户资源,以及2612个小鼠品系和相关知识产权。其中“2612个小鼠品系及相关知识产权”交易作价1673.65万元,这项资产也成为了集萃药康起家的资本,为日后提供了稳定的业绩,也是其后续不断扩充小鼠品系的基础。

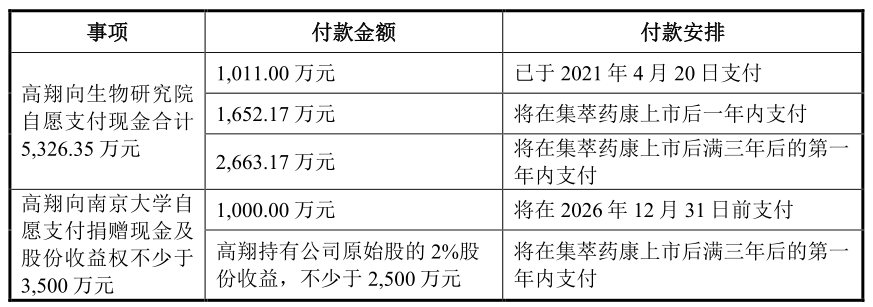

值得一提的是,2021年4月,“为了感谢和回馈南京大学和生物研究院”,创始人高翔与生物研究院及南京大学签署了补充协议,将对“2612个小鼠品系及相关知识产权”的支付价格提高到7000万元。即在集萃药康公司前期完成1673.65万元对价的基础上,个人再额外分期支付5326.35万元。具体如下:

在承接生物研究院之后,集萃药康于2019年6月,完成A轮1.6亿元人民币融资,杭州鼎晖和青岛国药分别出资8000万元。

2020年9月,集萃药康完成B轮4亿元人民币融资,本轮融资由高瓴创投领投,云锋基金、摩根士丹利投资管理基金、红杉资本中国基金、泰福资本等基金共同参与投资。

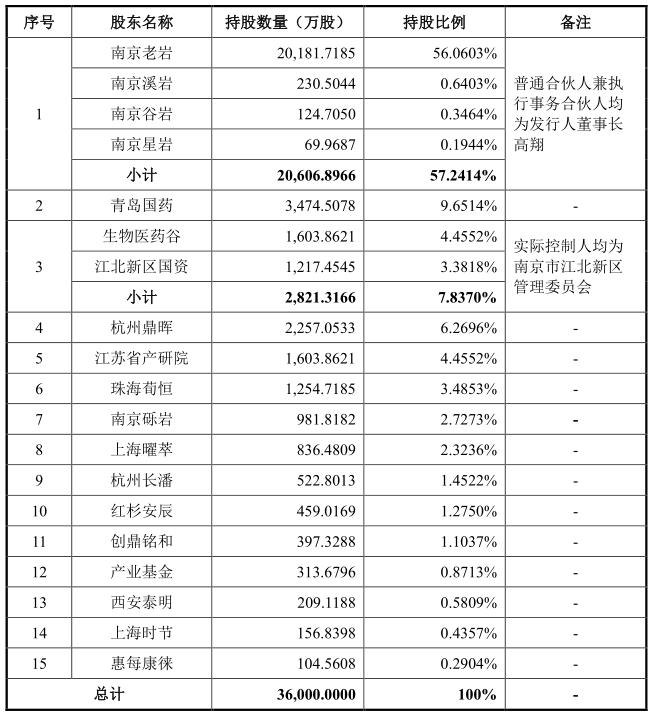

截止目前,实际控制人高翔通过南京老岩等公司合计控制57.24%的股份,青岛国药持股9.65%、江北新区管委会持股7.84%、杭州鼎晖持股6.27%、高瓴旗下珠海荀恒持股3.49%。

股本结构按照控制关系合并列示

吸引众多明星资本入局原因,除了集萃药康拥有“国家队”的背景外,更大一部分原因是实验动物模型在创新药研发过程中充当“基础设施”的角色,是医药创新产业链的上游,这一领域的头部企业自然也是各路生命科学领域创投基金的必争之地。

实验动物模型市场

实验生理学之父伯纳德曾说:“没有动物的比较研究,实践医学就不可能获得科学的特征。”

实验动物模型在新药的研发过程中可以降低风险,提高效率。其中由于小鼠是继人类之后第二种完成全基因组测序的哺乳动物, 99%的人类蛋白编码基因在小鼠基因组中具有同源基因,且小鼠同时具有繁殖能力强、时代周期短、饲养成本低等特点,成为目前应用最为广泛的实验动物。

国外小鼠模型研究已有100多年的历史,动物模型市场发展的也较为成熟。国内动物模型市场还处于发展早期,随着近几年创新药的兴起,市场规模呈现高速增长态势。

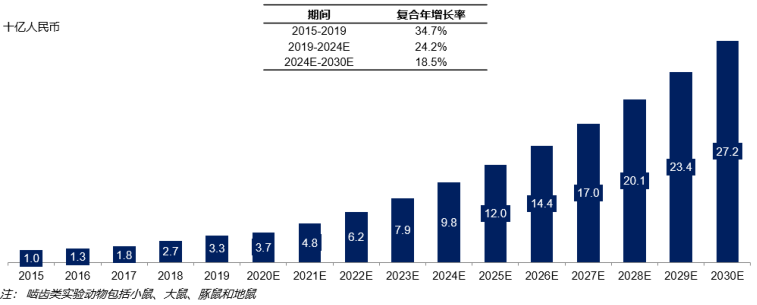

根据FrostSullivan数据,国内啮齿类实验动物产品和服务市场规模从2015年的10亿元人民币增长至2019年的33亿元人民币,复合年增长率 34.7%。随着生命科学研究和新药开发的蓬勃发展,预计到2024年,规模将增长至98亿元人民币,预计至2030年这一数字将达到272亿元人民币。

中国啮齿类实验动物产品和服务市场规模

然而,实验动物小鼠模型行业资金投入大、技术门槛高、设施要求严,属于研发驱动型行业,具有较高的技术壁垒;此外,国家在实验动物小鼠模型研制、生产、运输、出口、使用等方面均制定了严格的法律法规及行业标准,推行实验动物生产许可、使用许可、进出口管理制度,准入壁垒高。

因此,实验动物模型市场虽然诱人,但参与者并不多,且行业集中度较低,集萃药康在国内的主要竞争对手包括:赛业生物、南模生物、百奥赛图、维通利华、昭衍新药。

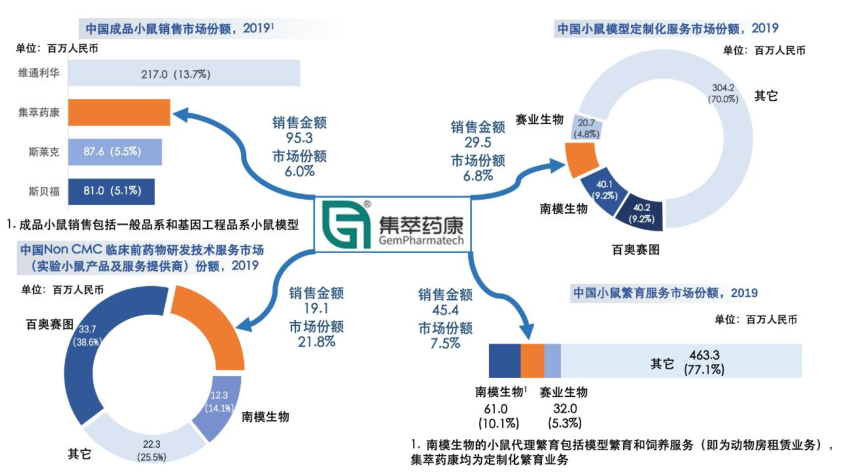

数据统计,2019年中国实验小鼠产品及服务市场中,维通利华业务收入规模为2.2亿元人民币,市场占比为 7.7%,居于首位。集萃药康业务收入规模约为1.9亿元人民币,市场占比为6.7%,居于第二。

其中集萃药康在成品小鼠销售领域占据 13.7%市场份额,居于首位;在小鼠模型定制化服务领域,位居第三;在定制繁育服务市场领域,位居第二;非 CMC 临床前药物研发技术服务市场领域,位居第二。

短期来看,随着近年创新药的兴起,带动了下游CRO服务的快速发展,CRO的火热,拉动了上游实验动物模型市场规模的继续扩大,集萃药康面临良好的发展机遇,有望持续获得稳定的盈利来源。

但从长远来看,在整个医药产业链中,实验动物小鼠模型行业市场规模相对较小,且容易受到国家基础科学研究经费投入、创新药物开发市场景气程度、基因工程技术迭代水平进步等因素影响,未来发展存在一定的局限性。

因此,集萃药康需要持续发挥自身在技术先进性、研发技术产业化方面的优势,充分挖掘实验小鼠相关的商业需求并拓展市场,不断巩固和提升市场占有率。

技术驱动业绩快速增长

从2017年成立至今仅4年时间,集萃药康就做到了行业龙头的位置,且多个指标远超同行。

2018-2021年6月,集萃药康营收分别为5329万元、1.9亿元、2.6亿元及1.8亿元,归母净利润分别为-602.27万元、3474.42万元、7643.35万元、4634.14万元。

小鼠品系资源是生命科学基础研究与新药开发的基础性资源,截止2021年6月30日,集萃药康累计形成约 20000种具有自主知识产权的商品化小鼠模型,品系资源数量稳居行业前列。

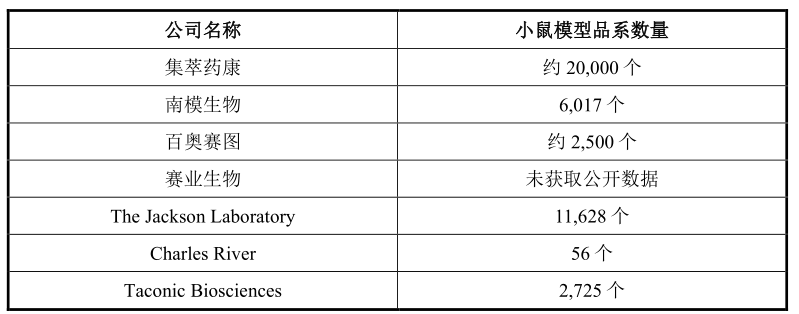

小鼠模型品系数量与同行业可比公司情况比较

更值得关注的是,集萃药康超高的毛利率。2018年-2021年6月,集萃药康主营业务毛利率(剔除股份支付)分别为 68.24%、68.95%、76.21%及75.6%,远高于同行业可比公司平均水平(分别为44.81%、46.4%、49.48%及50.63%)。

贝壳社注意到,集萃药康主营业务毛利率远高于同行的原因在于其于2019年开始大规模开展的“斑点鼠计划”。

“斑点鼠计划”旨在预先构建小鼠所有 2 万余个蛋白编码基因的KO和CKO小鼠品系库,将原来的客户定制交付周期由4-7个月最多缩短到7天,同时降低了费用,便捷了科研人员对基因功能的研究。2018年-2021年6月,斑点鼠业务毛利率分别为 94.88%、94.18%、95.65%及93.13%,显著高于其他业务毛利率。

此外,集萃药康针对 CRISPR/Cas9 基因编辑技术体系进行了优化,大幅提高了模型创制效率,项目交付周期短于可比公司;在无菌小鼠与菌群定植方面,公司突破了无菌净化技术瓶颈,成为目前国内少数能够规模化稳定提供无菌小鼠及相关技术服务的企业之一。

在生产体系构建方面,集萃药康使用和建立了符合国际AAALAC 标准的SPF级动物设施和标准化实验动物质量管控体系,产品质量得到可靠保证。针对小鼠模型属于活体,运输半径有限制的特点,在全国范围内布置生产基地,是目前唯一能够同时覆盖华东、华南、西南、华北区域的实验小鼠模型企业。

集萃药康凭借创始团队多年的技术积累,掌握了行业领先的小鼠模型品系数量、基因编辑技术、模型创制和生产质量管控标准,并在全国范围内具有前瞻性的区域布局,是其在四年内迅速确立国内实验动物模型领域领军地位的主要原因。

小结

在创新药兴起,带动上游实验动物模型市场快速发展的背景下,集萃药康凭借极具前瞻性的技术及产业布局,迅速成为行业龙头之一,面临良好的发展机遇。

此番科创板上市,对于集萃药康而言又是一个新的开始,能否利用募集资金扩大产能,抢占市场份额,巩固并提升行业地位,值得继续期待。

参考资料

1.集萃药康招股书,官网

2.《集萃药康完成4亿元Pre-IPO轮融资,高瓴创投领投》,投资界,2020.9.11

3. 《江苏集萃药康获鼎晖和国药1.6亿元A轮融资,为全球创新药提供强大的动物模型平台》,动脉网,2019.7.2

4.《IPO观察|集萃药康靠“卖老鼠”年入过亿,红杉、大摩、高瓴都是股东》,红星新闻,2021.12.21